4月30日,山鹰国际通过电话会议的方式接待了长江证券、东吴证券、申万证券等投资者的调研,山鹰国际董事长兼总裁吴明武、董事兼副总裁孙晓民、副总裁兼财务负责人石春茂、副总裁兼董事会秘书吴星宇回答了投资机构的提问。

要点摘录

1、通过云印平台整合纸包装市场,部分包装厂开始采购山鹰原纸。公司希望通过产业互联网的推动和发展,协同公司的包装产业未来五年逐步实现收入规模与造纸产业持平。

2、成品纸、废纸、包装板块库存低于平均水平,根据需求变化,5月考虑部分停机。

3、疫情对全球造纸行业影响很大,但有利于行业落后产能出清,加快行业健康发展,落后产能的纸厂已经在亏损。

4、总体二季度预计会比一季度好,下半年行情会比上半年有改善,但如果海外疫情继续恶化,可能影响到第三季度。

5、目前东南亚30万吨废纸浆已投产,美国12万吨和东南亚40万吨废纸浆预计7月份投产,至今年底将完成150万吨的全部投产,其中约70万吨可以运回国内供公司使用。

6、湖北荆州基地第2条线预计6月份投产,第3条线11或12月投产。

7、国内头部企业会考虑如何压低废纸成本,保证行业的稳定利润,瓦纸价格到每吨3000块以下,海外的纸就不会进来。

8、公司考虑:兼并有区域优势的造纸或包装企业,通过价格杠杆加速出清产能规模小、设备落后的企业。

问题回答实录

Q1:云印产业互联网的逻辑清晰,请公司介绍一下公司的产业互联网方面的人才储备情况。短期和长期来看,云印变现的模式是怎样的?战略发展规划是怎样的?云印产业互联网的天花板在哪里?

A:公司2019年并购了深圳云印,云印的管理团队主要由具备互联网知名企业背景以及专业的互联网市场拓展经验的高端人才组成,公司的董事兼副总裁孙晓民先生专职负责云印的运营。依靠山鹰多年积累的全方位专业资源,可帮助云印快速开拓市场,提高市场份额。云印平台目前处于投入期,短期收费较难,未来考虑根据客户类型和规模划分收费。

云印致力于通过数字化产品的“单厂提效,多厂协作”深度服务合作企业,量化价值创造。未来市场份额提升到一定程度后,可通过行业联盟的方式共同与大客户博弈,增强包装企业的话语权。云印的目标是覆盖国内30%的包装产能,今年主要聚焦于长三角区域,有一定的区域覆盖率后,明年进一步扩展到华南、华北和华中等区域。

我国纸质包装市场总规模达3000亿元,但目前集中度极低,竞争力普遍较弱,产业互联网可以帮助包装企业提升数字化运营水平,降本提效,公司的云印平台将深耕包装市场,推动行业进步和发展。

Q2:请问云印产业互联网平台的客户接受度如何?是否会增加对公司原纸的采购?

A:公司的云印平台通过数字化集约运营,解决了行业效率低成本高的痛点,同时云印平台通过数字化平台对包装企业进行赋能,提升其竞争力,得到了包装企业的认同,且运营成本相对可控,推广进度符合预期。

云印平台整合了纸板厂和纸箱厂的订单,在一定程度上提高了原纸采购的批量,也有部分的平台订单采购了公司的原纸。但公司需要强调的是,云印平台的重点是赋能下游包装企业,尤其是规模较小的包装企业,通过提升其竞争力来整合包装市场。

Q3:请问公司目前原纸、废纸的库存水平如何?产能利用率情况如何?

A:目前国内造纸厂的成品纸库存20天左右,废纸库存5-6天;包装厂的原纸库存18天左右,低于平均水平。根据4月份的原纸销售情况,目前市场需求没有明显回升,5月份根据销售和需求情况,公司可能考虑部分停机。包装板块产销量达目标的90%。目前国内箱板瓦楞纸的价格和成本变动较大,落后产能纸厂已难以继续生产。

Q4:2019年整体行业环境、国内和全球疫情导致纸价走势波动,请问公司对2020年纸价行情的后市展望如何?

A:正常情况下,纸机是不停机的。受疫情影响,2月份物流和废纸供应受到影响,纸厂停机,包装企业到3月初才开始开机生产。3月初行业补库存,导致废纸和纸价上涨。随着海外疫情的蔓延,市场整体需求萎缩。从3月下旬开始,成品纸和废纸价格下滑,目前价格在去年的平均水平以下,需求暂时还较低迷。海外疫情影响海外物流,废纸回收量也下降,导致欧美废纸价格上涨较多,而海外当地对纸张的需求依然旺盛,导致出口到国内的废纸量减少。同时海外对我国工业品的需求下降,导致我国工业品生产转弱。初步判断,疫情对全球经济、对造纸行业的影响较大,后期行情走势还要看疫情的发展。

Q5:目前行业整体情况以及吨净利的情况已经回到了去年3季度的较低水平,箱板瓦楞纸的行业格局有没有比较明确的优化?比如龙头企业的市场份额。请问公司对未来3-5年的行业格局的展望如何?

A::一季度的毛利比去年平均毛利有上涨,但是销量下降,公司整体业绩较去年同期下降。从行业来看,目前纸价对行业落后产能出清是加速器。中等瓦纸目前价格大概是2600元每吨,废纸价格和成品纸的价差目前只有900元左右,落后产能的纸厂已处于亏损状态。目前行情有利于行业落后产能出清,加快行业健康发展。

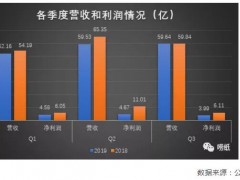

Q6:请问公司3月份的单月盈利情况如何?如何期望今年国内造纸板块的产销?

A:3月价格行情前高后低,单月盈利水平相比一季度整体水平还可以,第一季度比去年毛利同比增长2个多点。第二季度考虑需求还未完全回升,预计销量在110万吨左右,比一季度销量增长40-50%,毛利可能较一季度略低。总体二季度预计会比一季度好,下半年行情会比上半年有改善,当然这主要取决于海外企业和海外物流能否正常复工。如果海外疫情继续恶化,甚至可能影响到第三季度。

Q7:因废纸缺口,各企业在海外投资建设废纸浆。公司目前的废纸浆布局情况如何?是否受到疫情影响?今年能自供的量有多少?

A:根据国家相关政策规定,到2020年底将基本实现固体废物零进口。但是最终政策落地情况尚不能完全确定。考虑有关政策风险,公司在海外废纸浆布局相对谨慎。过去国内废纸和海外废纸价差较大,国内废纸价格过高会降低富联纸企的竞争优势,现在我们逐步看到富联和海外废纸的价差在减小。

对于海外废纸,公司首先要考虑的是保障高端箱板纸生产所需的美废刚需的供应。公司今年计划投产150万吨废纸浆,目前东南亚30万吨废纸浆已投产,美国12万吨和东南亚40万吨废纸浆预计7月份投产,至今年底将完成150万吨的全部投产。疫情可能对废纸浆的投产时间有一定影响,但是到年底公司的投产目标预计会如期完成。今年预计有70万吨左右海外废纸浆可以运回国内供公司使用。

Q8:海外投废纸浆的难点在哪里?中小企业能进行海外废纸浆投资吗?

A:中小企业主要是生产中低端的瓦楞纸为主,而且中小企业规模小、海外管理经验不足,进行海外废纸浆投资难度较大。

Q9:公司未来对包装业务板块的战略推进节奏是怎样的?对包装业务占公司整体业务的比例有目标吗?

A:山鹰要转型成为全球领先绿色包装整体解决方案服务商。公司希望通过产业互联网的推动和发展,协同公司的包装产业未来五年逐步实现收入规模与造纸产业持平。

Q10:公司湖北荆州基地的三条生产线投产节奏是怎样的?公司全年预计造纸产量水平是多少?

A:受疫情影响,湖北荆州基地三条线的整体投产节奏大概会延后三个月左右,目前第1条线已投产,第2条线预计6月份投产,第3条线11或12月投产。

公司今年造纸的总产能为600万吨,一季度产量65万吨,预计二季度110万吨。受疫情及市场需求因素影响,上半年预计产能利用率无法达到100%。如果疫情控制住的话,下半年纸机的产能利用率可能会达到100%。

Q11:请介绍下一季度,北欧纸业、凤凰纸业和包装产业的业绩情况?

A:公司一季度扣非净利2.7亿元,其中北欧纸业净利润8千万人民币左右,包装板块略微亏损,北美凤凰纸业因为目前处于试生产阶段,略微亏损。排除上述因素后,公司的国内箱板纸和再生纤维贸易的净利润约2.1亿元,吨净利313元左右。

Q12:请问海外疫情对公司的海外产业影响如何?请介绍下对公司包装产业二季度的业绩展望。

A:北欧纸业目前经营情况相对稳定,因为生产基地靠近森林,主要原材料是木片,销售订单基本是长约客户,所以生产及销售受疫情的影响不大。

目前公司包装板块开机率较高,接近目标水平。公司包装板块的客户主要是食品饮料、电子电器和快递电商。目前白色家电需求相对疲软,随着海外疫情的逐步稳定,二季度末需求可能回升;5月份开始啤酒饮料的需求预计会上升。考虑公司包装板块目前订单情况较好,所以总体而言,公司包装板块二季度业绩会较一季度有所提升,恢复正常盈利水平。

Q13:请问广东肇庆的10万吨特种纸目前整体情况如何?

A:公司广东肇庆造纸基地的特种纸主要是伸性纸袋纸,由北欧纸业团队进行技术指导。伸性纸袋纸的关键技术指标是透气度,北欧纸业所生产的特种纸的透气度远远优于国内一般厂家,技术非常先进。公司并购广东肇庆造纸基地后第一个月即开始盈利。目前受疫情影响,订单不达平均水平,不过是盈利状态。

Q14:请问今年海外成品纸的进口情况如何?国内成品纸的价格天花板是多少?公司会考虑到海外建设成品纸基地吗?会对国内市场有冲击吗?

A:纸企的竞争不仅是国内的竞争,也是全球的竞争。富联的包装成品纸价格高,则海外进口纸的量就会增加。因海外纸企多年保持产销平衡,所以虽然2018年国内成品纸价格较高,但是没有海外的纸进来。而随着发展,2019年海外进口纸的量开始增加。

如果有价格天花板,那国内头部企业就会考虑如何压低废纸成本,保证行业的稳定利润,这取决于头部企业对行业的掌控力。随着头部企业的市场份额逐步提升,行业周期性的影响会越来越弱。经测算,瓦纸价格到每吨3000块以下,海外的纸就不会进来。

公司即使投资建设海外成品纸基地,也只会在海外当地消化,不会运到国内。

Q15:公司近年固定资产投入的规模较大,未来公司的现金流能否覆盖投资?

A:公司目前处于快速发展时期,预计未来每年将新增100万吨左右的新产能。公司目前的资本性支出计划主要是广东100万吨高端箱板纸项目、华中的两条生产线的建设。公司今年的资本性支出规模与去年较接近,大约30亿元左右,其中部分为募集资金投入,公司将通过银行专项贷款等自筹资金方式解决剩余部分。公司目前的资产负债率为65%,疫情之后,资金的流动性不是问题,运营的健康性指标是公司要着力的地方,公司本身的现金流(净利润加折旧)能够覆盖公司的资本性支出。

Q16:纸价波动大会加速行业洗牌,请问多长时间可以让落后产能离场?山鹰新产能投放力度较大,已布局的产能已经比较完善,对于玖龙、理文和山鹰,是否已经形成良性的行业竞争秩序,或者何时会形成较好的行业盈利水平?

A:我们认为,头部企业的竞争首先要考虑的是发展区域、产业布局的完整。山鹰近几年着眼于加快完善区域产业布局,在国内,通过并购或自建完善在福建漳州、湖北荆州和广东肇庆等经济和交通发达区域的布局。在海外,我们重点考虑区域和产业的布局,对特种纸这种高毛利、盈利稳定的纸种进行布局。疫情情况下,一季度北欧纸业的销量和业绩都有所提升。公司现已启动分拆全资子公司北欧纸业至境外上市,这将有助于公司做优全球特种纸产业。

对于行业落后产能,公司考虑:兼并有区域优势的造纸或包装企业,通过价格杠杆加速出清产能规模小、设备落后的企业。目前行业头部企业的市场份额只有百分之四十多,相对欧美国家还不是很高,预计未来几年行业头部企业的话语权会进一步提升。